Рынок маркетинговых исследований довольствуется меньшими деньгами, чем рекламный. В остальном процессы, происходящие на рынке ресечеров, весьма схожи с медиарекламными.

Российский рынок маркетинговых исследований вырос в 2007 году на немыслимые для Европы 32% и, по оценке «Объединения исследователей рынка и общественного мнения» (ОИРОМ), достиг $260 млн. Впечатляющим был предыдущий период – в 2006 году рынок вырос на 37,5% (оценка ESOMAR).

В условиях быстрого роста актуальным становится расширение территории. Консолидация – таков самый очевидный тренд на рынке ресечеров, заметный и на глобальном, и на российском уровне. По данным ESOMAR, доля 10 крупнейших мировых компаний увеличилась с 43% в 2002 году до 57% в 2006-м.

Осваивая новые для себя рынки, международные компании проявляют интерес к смежным, пусть и менее доходным нишам. Например, недавно стало известно о покупке компанией IMS Health (США) одного из крупнейших игроков на российском рынке фармацевтических исследований – RMBC, после чего последняя должна войти в структуру «дочки» IMS Health Russia. «Со стороны IMS Health – это попытка улучшить свои позиции на рынке, – считает генеральный директор «КОМКОН – Фар-ма» Олег Фельдман. – Однако к текущему моменту у компании немало проблем, особенно в части удовлетворения потребностей своих клиентов, а на нашем рынке есть игроки, вполне сопоставимые по всем параметрам с RMBC».

Вклад российских фармацевтических компаний в доходы ресечеров в России, по данным ESOMАR, сравнительно невелик – 5% (такую же долю дают и рекламные агентства), но это важный сегмент, работать на котором непросто. «Если рынок безрецептурных препаратов примерно похож на рынок FMCG, то на рынке рецептурных препаратов в контексте исследований появляются две уникальные целевые аудитории: провизоры и врачи, – замечает Фельдман. – Работа с ними требует от агентств не меньшего внимания, чем традиционный аудит продаж».

Вклад медиакомпаний в доходы исследователей гораздо выше – 13%, по данным ESOMAR. Неудивительно, что ре-сечеры стремятся держать руку на пульсе. За последние один-два месяца сразу три компании запустили новые проекты в области измерения неэфирных телеканалов. Компания TNS Gallup Media вышла на этот рынок еще в 2005 году, однако до сих пор ограничивалась только Москвой и Петербургом. Теперь же TNS расширила географию исследований до всей России, начав использовать не только личные интервью, но и пиплметры. Похожий проект, но использующий иной инструментарий, запустил уже в новом, 2008 году КОМКОН, используя одновременно данные TGI-Russia и онлайн-опросов. Между тем первой во всероссийском масштабе начала измерять неэфирные каналы компания GfK- Rus (метод – очное интервью). Не слишком ли много измерителей?

Руководитель медиаотдела GfK-Rus Сергей Давыдов считает, что конкуренция на рынке неэфирных каналов не обязательно приведет к исчезновению одного из игроков. «Все зависит от того, сумеет ли каждая из компаний найти собственную нишу, – рассуждает Давыдов. – Конечно, рынок обычно предпочитает единую валюту, однако существуют и обратные примеры, например рынок радио, на котором уживаются данные TNS и КОМКОН».

У Елены Емельяновой, Marketing Planning Executive компании BAT Russia, другое мнение. «Какой-либо из компаний придется отказаться от этого проекта, так как различным игрокам рынка будет необходимо обеспечивать сопоставимость данных, что при разных применяемых методологиях невозможно», – считает Емельянова.

Развиваются методики исследования и на эфирном телевидении. В 2007 году в ходе ежегодного совместного исследования компаний «Аналитический центр «Видео Интернешнл» и GfK-Rus впервые было измерено телесмотрение в селах. Правда, результатами эти компании готовы поделиться не раньше апреля.

Особый вопрос – перемещение исследований в интернет. По данным ESOMAR, в России доля онлайн-исследований не превышает 2%. Напомним, что столь же скромное место интернет занимает и в структуре рекламного рынка. Однако рунетом уже заинтересовался мировой лидер в области онлайн-исследований – компания Harris Interactive, которая в конце осени на презентации для инвесторов заявила о своем интересе к быстрорастущим рынкам, в том числе и России.

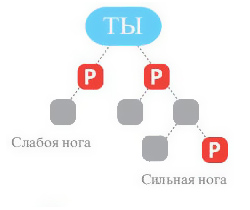

Российские компании вкладывают посильную лепту в тренд консолидации рынка. Так, «Ромир» прошлой осень объединился с компанией «Бизнес-Аналитика», образовав холдинг RBA Group. По словам председателя совета холдинга Андрея Милехина, эффект синергии должен быть достигнут прежде всего за счет объединения запущенной «Ромиром» панели SSP (Single Source Panel) и ретейл-аудита, на котором специализируется «Бизнес-Аналитика». Не исключается вхождение в группу новых компаний.

sostav.ру

sostav.ру